【集萃网观察】

对下游客户的点对点深度走访停滞了一段时期,对欧洲市场的少量订单交付延迟,上半年经营业绩不可避免地受到一定影响……

今年以来,新冠肺炎疫情相继在全球多个国家暴发,的确给我国碳纤维产业和企业的经营带来了一些不利影响。多措并举应对眼下的严峻形势自然是当务之急,但显然,任何一个产业的升级发展,任何一家企业的经营策略和战略布局,又不可能仅仅只着眼于当下。

疫情带来的影响毕竟只是暂时的,我国疫情防控当前也已步入“常态化”阶段,纺织化纤行业的运行秩序正在加速恢复。而从产业自身的发展阶段性来看,在历经了十几年的装备配套、技术突破、规模增长、下游应用市场开拓等多方面的持续积累和提升后,现阶段,我国碳纤维产业整体正处于快速发展的新时期。

在这个阶段,我国碳纤维龙头企业的经营情况如何?不同企业的思路和表现有哪些差异?市场整体又凸显出哪些新特点?企业应把握住哪些风向为后续发展积蓄动能?近期,《中国纺织报》记者对多家国产碳纤维企业进行了采访。

企业军工订单手中握,全年稳定赢利有保障

作为涉及国防军工的战略性材料,航空航天领域一直是碳纤维及其复合材料在下游应用的重点。虽然在国产碳纤维整体应用市场构成中,体育休闲用占比目前依然是大头,但这些年,以威海光威复合材料股份有限公司(以下简称“光威复材”)为典型代表的几家龙头企业在军工市场取得的系列突破和成绩,成为国产碳纤维发展的一大亮点,也成为公司业绩持续增长的重要驱动力。

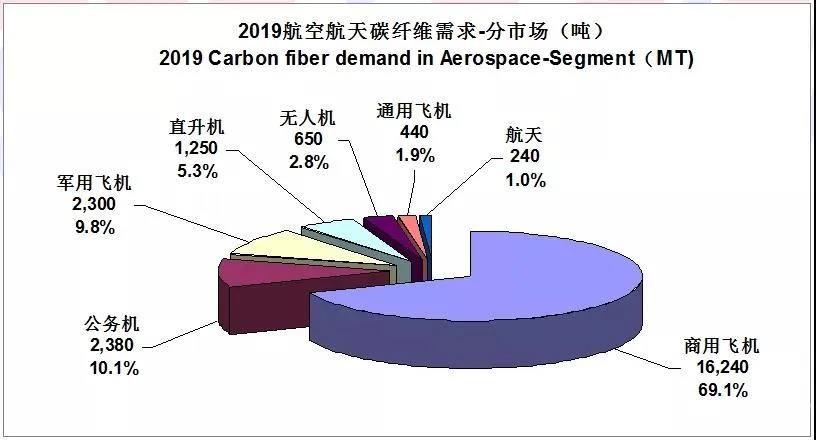

依据广州赛奥碳纤维技术有限公司发布的、广受业内认可的《2019全球碳纤维复合材料市场报告(以下简称《报告》)》,我国碳纤维市场2019年的总需求当中,航空航天用量约为1400吨,占比约为3.7%。

尤其是在今年这种复杂严峻的形势下,军工订单更是起到了稳业绩、提信心的作用。今年4月3日,光威复材宣布,公司全资子公司威海拓展纤维有限公司与客户A签订了两个《武器装备配套产品订货合同》,合同标的为碳纤维及织物。两个合同的总金额为99772.62 万元,占公司最近一个会计年度经审计的营业收入的 58%。以光威复材与客户A签订的订货合同当年执行金额(税后)计算,今年比去年同比增加24.79%。把该笔军工订单“收入囊中”后,将会对光威复材2020年全年的营收和净利润都产生积极影响。

光威复材这几年坚持高强、高模、低成本的“两高一低”碳纤维发展战略,逐步打造“货架式”碳纤维产品供应能力。目前,其主要产品系列包括GQ3522(T300级)、GQ4522(T700级)、QZ5526(T800级)、QZ6026(T1000级)、QM4035(M40J级)、QM4050(M55J级)等。事实上,光威复材是我国航空航天用碳纤维的主力供应商,军品碳纤维及织物销售是其主营收的主要来源之一。

连续多年来,光威复材碳纤维及织物业务保持稳定增长,2019年该业务的销售收入为7.98亿元,同比增长32.33%;2018年公司的军品收入为6.03亿元,同比增长21.22%,占总营收的44.22%。

今年以来,新冠肺炎疫情先后在全球不同国家暴发。光威复材在做好疫情防控的同时,积极采取多种措施推进复工复产,努力应对疫情带来的不利影响。4月28日发布的一季报显示,期内,公司实现营收4.88亿元,同比增长12.31%;归属于上市公司股东的净利润为1.72亿元,同比增长8.28%。光威复材表示,一季度,公司碳纤维业务因主要客户需求增长及民品纤维贡献增加,实现销售收入2.9亿元,同比增长32.29%。

中泰证券分析师苏晨表示,碳纤维产业目前方兴未艾,军民领域应用空间广阔。一季度,光威复材的碳纤维主业高速增长,大额订单保障全年业绩。从长远看,在军品方面,碳纤维在新一代军机上的应用比例不断提升,光威复材有望受益于我国国防现代化对于空军舰队建设的扩张和更新需求。

收获了军工订单的还有中简科技股份有限公司。5月13日,中简科技宣布,公司与客户A签订了重大销售合同,合同金额为26465.8万元,合同标的为碳纤维和碳纤维织物,合同履行期限为自签订日起12个月。

中简科技在公告中指出,本次签订的26465.8万元的合同金额,占公司最近一个会计年度经审计的营业收入的112.88%。在航空航天高端产品应用牵引下,公司的ZT7系列碳纤维及织物产品已经稳定、批量应用于国内航空航天领域。该合同的履行,将对公司业绩产生积极影响。

其实,在国产碳纤维目前活跃在市场上的多家企业中,位于江苏常州的中简科技是位“幸运儿”。如果论产量规模,中简科技并没有优势。2019年财报显示,中简科技生产的高性能碳纤维主要为ZT7系列,年产能为100吨,年内的实际产量为90.61吨,实际销量为79.86吨,产销率为88.14%,产能利用率90.61%。

但是,凭借比较稳定的下游军工订单,使它实现了赢利。2019年,中简科技实现营业总收入2.34亿元,同比增长10.28%;实现归属于母公司所有者的净利润1.37亿元,同比增长13.36%。中简科技表示,公司的碳纤维当前主要向国内航空航天领域客户稳定供货。2019年,公司与主要客户签订了34369.36万元的《产品订货合同》,实际履行的订单额为22390.58万元。

天风证券分析师杨诚笑分析指出,中简科技的产品在下游几乎全部用于军用航空航天领域,这是其毛利率高的主要原因。2019年,其毛利率达82%,同比增长2.74个百分点。2018年,公司军品销售收入占总收入的99.77%。

今年一季度,中简科技实现营收4460.79万元,同比下降19.41%。公司表示,收入下降是因为发出商品复验时间影响收入确认。期内,公司实现归属于上市公司股东的净利润2745.06万元,同比增加12.62%。值得注意的是,在其一季度的利润中,其中,有613.27万元是享受了增值税免税,同比增幅为348.27%;有155.85万元是政府补助,同比增幅为2297.62%。

“由于公司供货进度主要受客户及其最终用户的采购计划影响,因此供货周期可能会相应延长,可能存在供货时间分布不均。但从客户对于公司碳纤维长期需求来看,不会影响公司销售增长的持续性。”谈及今年新签订的订单,中简科技这样表示。

整体发展形势仍向好,企业有亏损也有整合

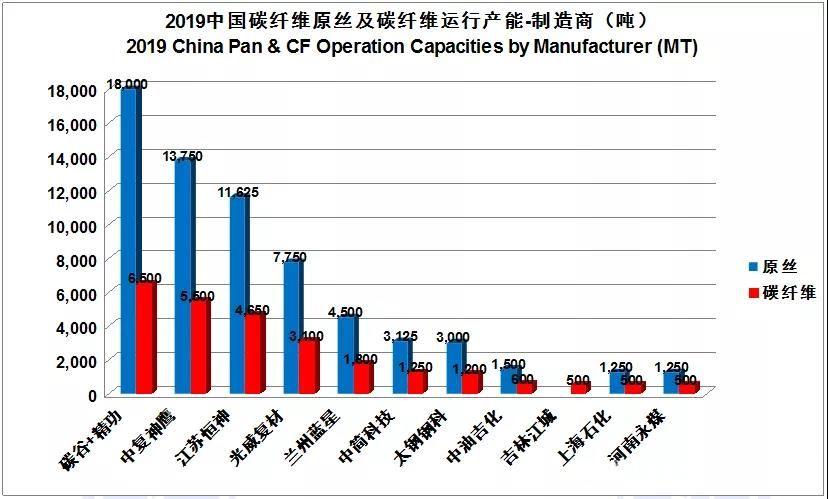

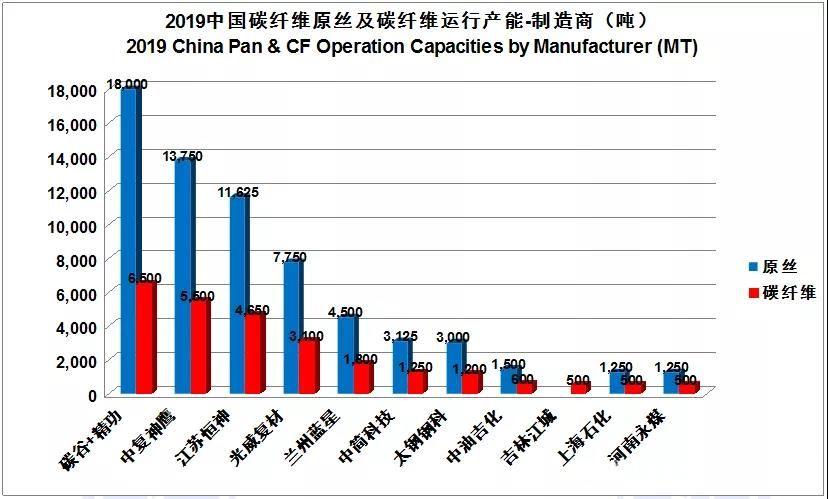

《报告》显示,2019年,我国碳纤维行业的运行产能约为26650吨,销量约为12000吨,销量与产能比为45%,相比2018年的33.6%有所提升。其中,有企业的销量与产能比甚至达到77%的水平,而国际碳纤维企业的这一比率通常在65%~85%之间。

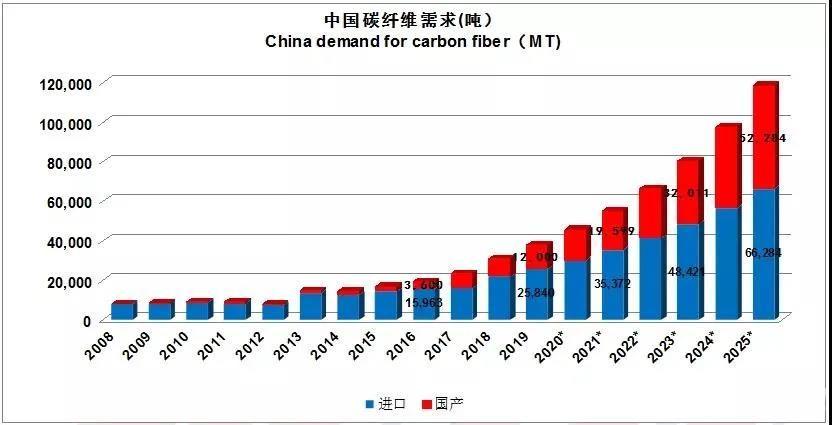

从需求方面看,2019年我国碳纤维市场的总需求量为37840吨,同比增长22%。其中,进口量为25840吨,占总需求量的68%;国产碳纤维的供应量为12000吨,占总需求量的31.7%。

“2019年,无论是进口还是国产,我国碳纤维市场总体处于供不应求状态。而且,2015年~2018年,我国碳纤维市场总需求量的同比增长率分别为13.4%、16.5%、20%、32%,这些年的市场发展相当喜人。”广州赛奥碳纤维技术有限公司总经理林刚说。

林刚进一步表示:“相比2018年国产碳纤维9000吨的销量,2019年,国产碳纤维的销量同比增长率为33%,已连续两年实现了超过30%的高速增长。这说明,国产碳纤维近两年取得了巨大进步,市场产销两旺。”

不过,在国产碳纤维现阶段整体向好的大背景下,不同企业的发展境况各有差异,企业的亏损和整合也在持续。

根据在新三板发布的业绩报告,2019年,恒神股份实现销售收入2.9亿元,比2018年1.677亿元的销售收入增长73%。其中,高附加值业务收入为15382万元,比2018年的8859万元增长74%。

但恒神股份2019年仍然处于亏损状态,亏损1.98亿元。不过,相比2018年2.294亿元的亏损额,减亏3151.96 万元。其中,2019年其毛利率为10.24%,较2018年-9.06%的毛利率有较大提升,毛利增加4491万元。

对于仍然亏损的原因,恒神股份表示,公司碳纤维系列产品的实际产量与产能仍有差距,产品单位固定生产成本较高。同时,虽然公司在防务、航空、航天等领域的销售业绩较前两年有所提高,但是,因部分项目认证时间较长,形成大规模销售尚需要一段时间,进而影响公司整体产能释放,使得产品单位生产成本仍高于销售价格,尚未达到盈亏平衡。

但恒神股份对接下来的发展仍有信心,在公告中这样表示:公司前期已经通过材料认证的重大装备项目正持续放量。2019年,公司来自航空、航天等领域的高附加值项目和收入实现大幅增长。前期在航空、航天领域的项目和技术积累,正在持续为公司后期收入和利润增长作出贡献。随着公司产能的进一步释放,以及碳纤维应用水平的进一步提升,公司整体情况将趋向良性发展。

有的企业则开始被剥离重组。5月8日,方大炭素宣布,拟转让控股子公司吉林方大江城碳纤维有限公司(以下简称“江城碳纤维”)70%股权及部分债权。江城碳纤维位于吉林经济技术开发区,成立于2008年年底。江城碳纤维欠方大炭素债务合计3.296亿元,其中,1.51亿元作为公司转让江城碳纤维70%股权对价相抵销,剩余债权1.78亿元及利息由江城碳纤维分期支付。

从2013年11月以7205.77万元受让中钢集团所持江城碳纤维70%股权,到方大炭素出手转让,时间过去了近7年。7年来,江城碳纤维连年亏损。2013年~2019年,其各年净利润分别为-4506.34万元、-5638.57万元、-4977万元、-4994.35万元、-4539.21万元、-5992.92万元、-4054.69万元。2019年,其营收为4122.36万元。截至今年3月31日,江城碳纤维的资产总额为13634.29万元,负债总额为37610.45万元,所有者权益为-23976.16万元。今年1~3月,其营收为926.91万元,亏损1052.57万元(未经审计)。

事实上,国产碳纤维的整合和洗牌这几年体现得比较明显。2017年年初,浙江泰先新材料股份有限公司向法院申请破产,公司此前好几年已没任何营收,持续净亏损。2018年5月,沈阳市中级人民法院宣告沈阳中恒新材料有限公司破产。该公司成立于2009年,当时发布的审计报告显示,截至2018年1月底,其资产总额为3.6亿元,负债总额为5.85亿元,所有者权益为-2.2亿元,严重资不抵债。

2018年,楚江新材完成了对天鸟高新的并购重组,以10.62亿元收购了天鸟高新90%的股权;2018年12月,天鸟高新完成资产过户。天鸟高新主要从事碳纤维、芳纶等特种高性能纤维的应用研发,核心产品飞机碳刹车盘应用于航空航天、国防军工等领域。但被收购前,天鸟高新面临着资金实力不足、下游市场开拓能力不强等瓶颈。2019年,楚江新材还完成了天鸟高新的配套资金募集,引入国家军民融合大基金和北京国发航空发动机产业投资基金中心,合计募资7.47亿元。

2019年,碳纤维行业备受关注的事件,一个是陕煤集团对恒神股份进行了重组,实现了国有资本与民营资本的整合;另一个是“康得新债务违约”事件。

在康得新事件中,山东荣成碳纤维项目和位于廊坊的中安信碳纤维项目都受到“牵连”。经过多次角逐,康得碳谷科技有限公司变更为荣成碳纤维科技有限公司,其法定代表人、注册资本、股东名单等信息也于2019年12月9日发生变更。荣成碳纤维科技有限公司的工商登记资料显示,康得集团和康得新不再出现在股东名单中,项目原股东荣成市国有资本运营有限公司和新股东荣成木华股权投资基金合伙企业分别认缴注册资本10亿元、15亿元,分别持股40%、60%。

可以发现,在本轮碳纤维产业洗牌中,有多年不生产的“僵尸企业”宣告破产,黯然出局;有资金链紧张的龙头企业被重组,压力缓解,重获新生;也有债务违约的“连锁反应”引发项目股权之争;还有项目停滞搁浅,当年投资时的雄心壮志如今灰飞烟灭……

总体而言,经过本轮行业洗牌和市场优胜劣汰,国产碳纤维的市场集中度进一步提升。有的企业已经倒下,有的企业则变得更强。多家龙头企业的产能规模、技术实力、产品质量和下游应用等综合竞争力进一步提升,驱动着产业进一步向着高质量发展阶段迈进。

大丝束表现一枝独秀,资本涌入投资潮再起

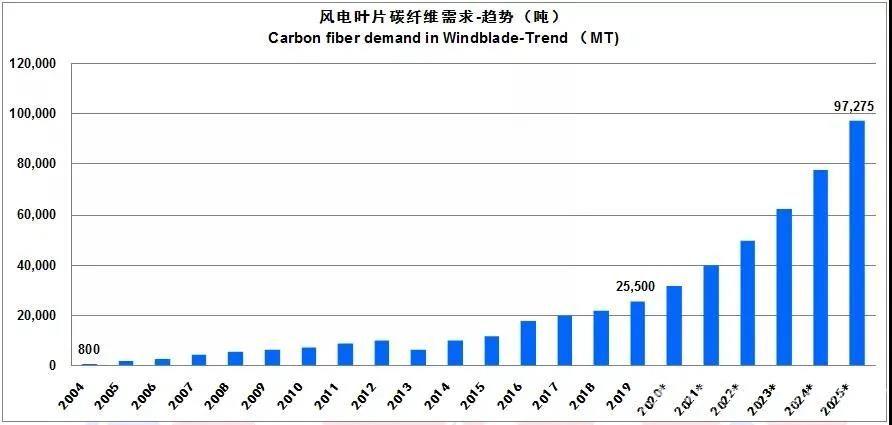

全球碳纤维市场主要包括航空航天用小丝束、工业用小丝束和工业用大丝束3个领域。其中,风电叶片、轨道交通等工业用领域是大丝束碳纤维的重点民用市场。在对军工航空航天应用市场持续、稳步拓展之外,大丝束碳纤维在风电叶片市场应用的异军突起,成为我国碳纤维产业近几年发展的最大亮点。

《报告》显示,2019年,我国碳纤维市场需求超高速增长的主要驱动力量,依然是风电叶片市场。年内,我国风电叶片用市场消耗碳纤维约13800吨,比2108年约8000吨的用量大幅增长了72.5%。

光威复材持续撬动了国内风电叶片用碳纤维市场的异军突起。2019年,光威复材风电碳梁业务实现销售收入6.73亿元, 同比增长29.24%,占总营收的比重为39.26%。期内,在公司前5大客户中,对第二大客户维斯塔斯风力技术公司实现销售额3.88亿元,占总销售额的比重为22.61%;对第三大客户迪皮埃风电叶片有限公司的销售额为2.315亿元,占总销售额的比重为13.50%。

其实,光威复材在该领域的业绩已经持续高速增长了3年。2016年,光威复材在全球市场上率先开发出风电碳梁产品;自2017年开始,全球风电技术巨头维斯塔斯对光威复材风电碳梁的需求迅速放量。

财报显示,光威复材风电碳梁2017年的销售额为2.61亿元,同比飙升697.86%;2018年的营收为5.21亿元,同比高速增长99.89%,占总营收的比重为38.2%;即便是受全球疫情影响的今年一季度,也实现销售收入1.54亿元,同比下降幅度为1.95%。凭此,光威复材也一举打开了在军工之外的又一重要业务发展空间——更为广泛的工业用市场,使其赢利能力进一步增强。

值得注意的是,《报告》指出,2019年,我国风电叶片市场消耗的碳纤维中,出现了大陆企业的身影,用量约为1000吨,而2018年则全是进口。同时,还有5000吨左右的产品跨越大小丝束界限,也都是大陆企业的产品,典型代表是吉林精功的25K产品。

记者查阅财报发现,吉林精功碳纤维有限公司(以下简称“吉林精功”)2019年出现在光威复材的供应商名单中,是其该年度第三大供应商,采购额约为9000万元。而吉林化纤股份有限公司目前持有吉林精功18%的股权,使用吉林碳谷的原丝,由吉林精功进行碳化,生产并销售碳丝。

2019年,吉林精功的碳纤维销量达到2800吨,同比增长120%;吉林碳谷的原丝销量达到1.3万吨,同比增长62%,实现主营收3.155亿元,较2018年增长1.067亿元,同比增幅为51.06%。

吉林碳谷表示,近两年,公司在大丝束、通用化、高品质原丝领域进行了大量战略性投入。2019年,公司研发的大丝束碳纤维广受市场认可,逐步放量,规模效应显现。公司还深入开展“提质、提速、提产、提效”四提工程,以匀质化攻关为切入点,大刀阔斧地进行工艺优化和设备改造,提高原丝质量稳定性,使原丝单线产能达到原来4条线设计产能之和。同时,下游客户吉林精功近几年每年都在增量消耗公司产品,并逐步扩张生产线产能,双方的合作有利于公司原丝技术的持续提升和完善。目前,公司还在建设年产4万吨碳纤维原丝项目。可以预见,随着业务越来越趋于良性发展,吉林碳谷“守得云开见月明”、实现赢利的时刻为时不远了。

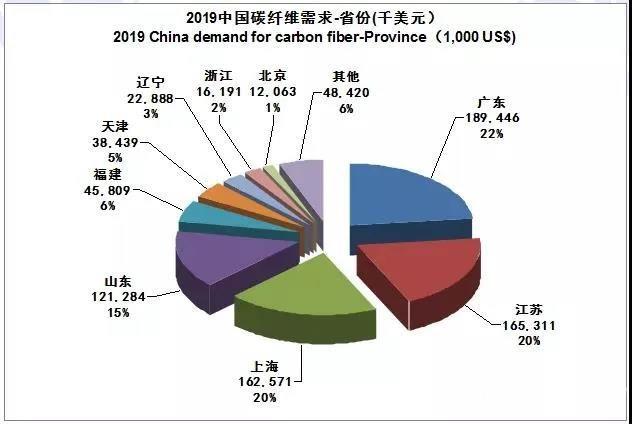

从省份来看,《2019全球碳纤维复合材料市场报告》显示,2019年,由于风电市场对碳纤维的消耗大量增加,江苏省的碳纤维需求量同比增长34%,增至12559.25吨,跃升至第一名,成为我国碳纤维市场发展史上用量首次突破万吨规模的省份;而此前长期排名第一的广东跌至第二名;山东省的碳纤维需求量同比增长20%,增至7740.53吨,排名第三。

主营碳纤维复合材料和碳纤维制品,位于苏州市吴江区的江苏澳盛复合材料科技有限公司便成功抓住了市场快速崛起的机遇。该公司技术总监严兵介绍:“2019年,公司产品销量翻倍,其中用于风电市场的比例约占八九成。在全省12000多吨的碳纤维总消耗量中,我们公司一家就用了7000多吨。”

林刚表示:“显然,这几年跳跃式增长的风电叶片用量,给我国碳纤维企业带来了难得的发展机遇。”

也正是由于大丝束碳纤维在风电市场一枝独秀的突出表现,在市场这只“无形之手”的驱动之下,国内碳纤维市场迎来新一轮投资潮。

2019年7月19日,光威复材宣布,与甲方内蒙古包头市九原区人民政府、九原工业园区管理委员会以及丙方维斯塔斯风力技术(中国)有限公司签署协议,将在包头分三期建设“万吨级碳纤维产业化项目”。

今年3月,上海石化宣布,拟投资35亿元,建设2.4万吨/年碳纤维原丝、1.2万吨/年的48K大丝束碳纤维项目。兰州蓝星纤维有限公司3月也宣布,将在山东淄博沂源县建设二期项目,目标是年产原丝5万吨、碳丝2.5万吨。此外,张家口兴科碳鼎新材料、甘肃张掖碳谷等多家企业和地区也宣布将新上碳纤维项目。

“2019年至今,我国碳纤维产业的总体格调是‘重磅扩产’和‘资本重组’。从全球碳纤维市场看,2019年我国碳纤维市场的份额,从2018年的22.8%攀升至31.7%,可喜可贺,这与企业多年来苦练内功、提质降本的努力密切相关。从价格方面看,2019年,由于国际市场大丝束的供应量短缺,以及我国碳纤维产业成本控制水平的持续提升,我国碳纤维价格和国际产品价格已基本处于一个均衡状态,这使我国碳纤维及其制品批量出口已成为可能。加之我国在出口退税率方面的有关调整,碳纤维企业可以考虑抓住机遇,加大海外市场开拓。我们预计,在2025年前后,国产碳纤维销量有望超过进口量。”林刚说。

谈及我国碳纤维产业和企业如何进一步提升竞争力,林刚则表示:“关键是要把握住‘稳质降本’4个字。现阶段,产业已解决了‘从无到有’的问题,但在工业规模化生产条件下,产品性能、品质稳定性有待提升的问题仍普遍存在,成本也普遍高于国际水平。因此,降本增效将成为今后一段时期内产业面临的主要课题,具体可以分为‘三步走’——发展低成本大丝束,发展低成本高性能小丝束,发展低成本高性能大丝束。而在大战略层面,下一阶段,我国碳纤维产业也不应再一味追随国际企业的产品发展路径,而是亟须自主布局下一代碳纤维技术,进行底层技术研究和突破,加强基础科学研究,为世界碳纤维工业文明进一步发展贡献中国要素。”